Ziraat Yatırım: BIST100'ün bugüne yatay bir görüntüyle başlamasını bekliyoruz

İstanbul, 27 Eylül (Hibya) - Ziraat Yatırım'ın raporuna göre bu sabah yurtdışı piyasalardaki fiyatlamalara bakıldığında, ABD vadelileri yatay seyrederken, Japonya Hariç MSCI Asya Pasifik endeksi yüzde 0,7 oranında yükseliyor.

Tarih: 27 Eylül 2024 10:25:36

Ziraat Yatırım, pariteler tarafında ise küresel piyasalarda artan risk iştahıyla birlikte Doların aleyhine fiyatlamalar sürerken, Ons Altının 2.686 USD ile tarihi zirvesini tekrar yinelediğini duyurdu. Açıklamada şu ifadeler yer aldı:

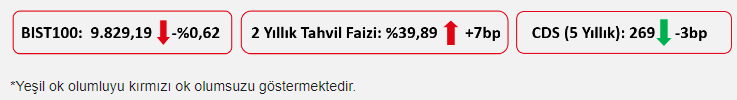

"Dün 9.807-10.050 arasında hareket eden BIST100 günü 9.829 seviyesinden %0,6 oranında düşüşle tamamladı. Endekste 60 hisse günü negatif bölgede tamamladı. Puan bazlı endekse en fazla katkı yapan hisseler olarak AEFES, CCOLA ve FROTO öne çıkarken; BIMAS, ASELS ve AKBNK ise puan bazlı endekste en fazla negatif etki eden hisseler oldu. Öte yandan, Bankacılık endeksi (XBANK) ve Sınai endeksi (XUSIN) sırasıyla %0,7 ve %0,1 oranında düşüş kaydetti. BIST100'ün bugüne ise yatay bir görüntüyle başlamasını bekliyoruz. Bu sabah yurtdışı piyasalardaki fiyatlamalara bakıldığında, ABD vadelileri yatay seyrederken, Japonya Hariç MSCI Asya Pasifik endeksi %0,7 oranında yükseliyor. Dün ABD borsaları günü artıda kapatmışlardı. Pariteler tarafında ise küresel piyasalarda artan risk iştahıyla birlikte Dolar aleyhine fiyatlamalar sürerken, Ons Altın 2.686 USD ile tarihi zirvesini tekrar yineledi. Brent tarafında ise Arabistan'ın arz artırma haberiyle birlikte düşüş derinleşti. Dün ABD ekonomisinin yılın ikinci çeyreğinde beklentiler doğrultusunda %3 büyüme kaydettiği açıklanırken, işsizlik maaşı başvuruları da dört ayın en düşük seviyesine gerileyerek durgunluk beklentilerinin düşmesine yol açtı. Bugünkü veri takviminde yurtdışında ABD'de açıklanacak olan PCE verisi öne çıkıyor.

ABD tarafında, bu yılın ikinci çeyreğine ilişkin yıllıklandırılmış çeyreklik bazda GSYH büyüme nihai verisi takip edildi. ABD ekonomisinin yıllıklandırılmış çeyreklik bazda büyüme hızı bu yılın ilk çeyreğinde %1,4'ten %1,6 seviyesine hafif yukarı yönlü revize edilirken, ikinci çeyrek büyüme hızı ise revize veriyle uyumlu olarak %3 seviyesinde korundu. Yıllıklandırılmış çeyreklik bazda ikinci çeyrek büyüme verisinin detaylarına bakıldığında, özellikle ülke ekonomisinin büyük kısmını oluşturan tüketim harcamalarının büyüme hızının hafif aşağı yönlü revize edildiği (%2,9'dan %2,8'e) gözlendi. Ayrıca ikinci çeyrekte konut dışı sabit yatırımlar, konut sabit yatırımları ve net ihracat aşağı yönlü revize edilirken, buna karşın özel stok yatırımları ve federal hükümet harcamaları yukarı yönlü revize edildi.

ABD'de Fed'in önemli bir enflasyon göstergesi olarak takip ettiği yıllıklandırılmış çeyreklik bazda kişisel tüketim harcamaları (PCE) fiyat endekslerinin bu yılın ikinci çeyreğine ilişkin nihai verileri açıklandı. Buna göre, yıllıklandırılmış çeyreklik bazda PCE fiyat endeksi, bu yılın ilk çeyreğinde %3,4 seviyesinde gerçekleşmesinin ardından ikinci çeyrekte revize veriyle uyumlu olarak %2,5 seviyesinde gerçekleşti. Çekirdek PCE fiyat endeksi ise bu yılın ilk çeyreğinde %3,7 seviyesinde kaydedilmesinin ardından ikinci çeyrekte revize veriyle uyumlu olarak %2,8 seviyesinde kaydedildi.

ABD'de üretimin seyrine ilişkin olarak ağustos ayına ilişkin dayanıklı mal siparişleri öncü verisi izlendi. Dayanıklı mal siparişleri, aylık bazda temmuzda %9,9 oranında sert artışın ardından ağustosta düşüş beklentilerine karşın yatay (%0) seyretti.

ABD'de istihdam piyasası verilerinden, 21 Eylül haftasına ilişkin haftalık yeni işsizlik maaşı başvuruları, hafif artış beklentilerine karşın 222 bin kişi seviyesinden 218 bin kişi seviyesine gerileyerek son dört ayın en düşük seviyelerindeki seyrini sürdürdü, bunun yanında tarihsel ortalamaların altında düşük seviyelerde seyretti.

Avrupa tarafında, Almanya'da gelecek aya yönelik değerlendirmeleri yansıtan ekim ayına ilişkin GfK tüketici güveni verisi takip edildi. Ekim ayına ilişkin GfK tüketici güveni verisi, hafif düşüş beklentilerine karşın -21,9'dan -21,2 seviyesine hafif toparlanma kaydetmekle birlikte negatif bölgedeki zayıf seyrini sürdürdü. Özellikle, tüketici güveninin negatif bölgedeki seyrini sürdürmesinde, ülkede yükselen işsizlik, şirket iflaslarındaki artış ve birçok firmada olası işten çıkarmalar gibi çeşitli olumsuzlukların etkili olduğu gözlendi.

Ayrıca İsviçre Merkez Bankası, mart ve haziran aylarındaki toplantılarında politika faiz oranını 25'er baz puan indirmesinin ardından dünkü toplantısında da enflasyonist baskıların önemli ölçüde azaldığını ve İsviçre frangının değer kazandığını belirterek beklentilerle uyumlu olarak 25 baz puan indirimle %1,25'ten %1 seviyesine çekti. Ayrıca Banka, orta vadede fiyat istikrarını sağlamak için önümüzdeki çeyreklerde politika faizinde daha fazla indirimin gerekebileceğini belirtti.

Yurt dışında bugün veri takvimine bakıldığında,

ABD tarafında, Fed'in özellikle aylık bazdaki fiyat gelişmelerinin seyri kapsamında takip ettiği PCE deflatör ağustos ayı verileri ile kişisel gelirler ve harcamalar ağustos ayı verileri TSİ 15.30'da takip edilecek. Ağustos ayında PCE deflatörün aylık bazda artış hızının %0,2'den %0,1 seviyesine yavaşlaması ve yıllık bazda ise %2,5'ten %2,3 seviyesine gerilemesi bekleniyor. Çekirdek PCE deflatörün artış hızının ağustosta aylık bazda bir önceki aya benzer şekilde %0,2 seviyesinde gerçekleşmesi ve yıllık bazda ise %2,6'dan %2,7 seviyesine hafif yükselmesi bekleniyor. Ağustos ayında kişisel gelirlerin aylık bazda artış hızının %0,3'ten %0,4 seviyesine yükselmesi, kişisel harcamaların aylık bazda artış hızının ise %0,5'ten %0,3 seviyesine yavaşlaması bekleniyor.

ABD'de eylül ayına ilişkin Michigan Üniversitesi tüketici güven endeksi nihai verisi TSİ 17'de takip edilecek.

Avrupa tarafında ise, Euro Bölgesi'nde eylül ayına ilişkin tüketici güveni nihai verisi TSİ 12'de takip edilecek.

Yurt içinde ise, TSİ 10'da TÜİK tarafından ağustos ayı dış ticaret dengesi verisi yayımlanacak.

Ayrıca TÜİK tarafından TSİ 10'da eylül ayı ekonomik güven endeksi yayımlanacak.

Şirket haberleri

Alarko Holding (ALARK, Nötr): 2024'ün 2. çeyrek finansallarına göre Şirket'in ana ortaklık net dönem karı yıllık %93,1 oranında gerileyerek 201mn TL olarak açıklanmıştır. Satış gelirleri bir önceki yılın aynı dönemine göre %23,2 oranında azalarak 2.315mn TL'ye gerilerken, brüt kar 421mn TL olmuştur. Brüt kar marjı ise 15,1 puan artarak %18,2 olarak hesaplanmaktadır. Diğer taraftan operasyonel giderler %70,2 oranında artarak 400mn TL olmuştur. Diğer faaliyetlerden net giderler 14mn TL'yi göstermiştir. Geçen yılın aynı döneminde kambiyo karları kaynaklı 2.502mn TL net gelir kaydedilmişti. Bu gelişmeler neticesinde faaliyet karı yıllık %99,7 oranında gerileyerek 6mn TL olarak kaydedilmiştir. 2Ç2024'de Şirket'in FAVÖK'ü 191mn TL olurken, geçen yılın aynı döneminde 2,7mn TL'lik Faiz, Amortisman ve Vergi Öncesi Zarar kaydedilmişti. Bu dönemde Şirket, yatırım faaliyetlerinden 764mn TL gelir elde etmiştir. Özkaynak yöntemiyle değerlenen yatırımlar ise yıllık %89,2 oranında gerileyerek 124mn TL'lik kar oluşturmuştur. Finansman tarafında net giderler 217mn TL'yi göstermiştir. 319mn TL'lik parasal kayıp (2Ç2023 döneminde 470mn TL parasal kayıp) kaydedilmiştir. 197mn TL'lik vergi gideri ve 40mn TL'lik azınlık payı zararı düşüldükten sonra ana ortaklık net dönem karı 201mn TL'yi göstermiştir.

2. çeyrek karıyla beraber şirketin 6 aylık ana ortaklık net dönem zararı 1.181mn TL olurken, geçen yılın aynı döneminde Şirket tarafından 3.721mn TL ana ortaklık net dönem karı kaydedilmişti.

Bim Birleşik Mağazalar (BIMAS, Sınırlı Pozitif): BİM'in 2024 yılı ikinci çeyrek ana ortaklık net dönem karı 4.521mn TL ile 2023 yılının aynı döneminin %13,3 üzerinde gerçekleşmiştir. Şirketin satış gelirleri 2Ç2024 döneminde 2Ç2023'e göre %7,6 oranında artmış ve 109.253mn TL olmuştur. Aynı dönemde şirketin brüt karı %15 oranında artarak 18.312mn TL'ye ulaşmıştır. Brüt kar marjı ise yıllık 1,1 puan artışla %16,8 olarak gerçekleşmiştir. Aynı dönemde faaliyet giderleri %21,7 oranında artmış ve 18.323mn TL'yi göstermiştir. Diğer faaliyetlerden ise 2Ç2024'te net 152mn TL gelir kaydedilmiş ve bunlara bağlı olarak da 141mn TL faaliyet karı oluşmuştur. 2Ç2023'te 1.492mn TL faaliyet karı kaydedilmişti. Faaliyet karı marjı 1,3 puan azalışla %0,1 olarak gerçekleşmiştir. Diğer taraftan, 2Ç2024 FAVÖK'ü ise %20,6 oranında azalışla 3.657mn TL'yi göstermiştir. FAVÖK marjı 1,2 puan gerilemeyle %3,3 seviyesinde gerçekleşmiştir. Şirketin yatırım faaliyetlerinden net gelirleri 791mn TL'yi göstermiştir. Net finansman giderleri 2Ç2024'te 1.014mn TL olarak gerçekleşmiştir. 2Ç2023'te net finansman giderleri 661mn TL idi. Aynı dönemde 4.386mn TL parasal kazanç (2Ç2023: 4.167mn TL parasal kazanç) ve 219mn TL'lik vergi geliri sonrasında 2Ç2024 ana ortaklık net dönem karı da 4.521mn TL olarak gerçekleşirken, net kar marjı 0,2 puan artışla %4,1 seviyesine ulaşmıştır.

2. çeyrek karıyla beraber şirketin 6 aylık ana ortaklık net dönem karı yıllık %66 oranında yükselişle 8.725mn TL olmuştur.

BİM TMS 29 etkisi hariç bazı finansal kalemlerini de açıklamıştır. Buna göre 2Ç2024 satış gelirleri 2Ç2023'e göre %86 artmış ve 107.380mn TL olmuştur. 2Ç2024 dönemi FAVÖK'ü 6.951mn TL ile 2Ç2023'ün %62 üzerinde gerçekleşmiştir. İkinci çeyreğin vergi öncesi karı yıldan yıla %46 yükselmiş ve 4.885mn TL'yi göstermiştir. 2Ç2024 ana ortaklık net dönem karı ise göre yıllık %46 artarak 4.150mn TL olmuştur.

Doğan Holding (DOHOL, Nötr): 2024'ün 2. çeyrek finansallarına göre Şirket'in ana ortaklık net dönem karı yıllık %90,3 oranında gerileyerek 829mn TL olarak açıklanmıştır. Satış gelirleri bir önceki yılın aynı dönemine göre %15,4 oranında azalarak 9.935mn TL'ye gerilerken, brüt kar da %54,9 azalarak 2.199mn TL olmuştur. Brüt kar marjı ise 16,7 puan azalarak %15,9 olarak hesaplanmaktadır. Diğer taraftan operasyonel giderler %16,7 oranında artarak 1.774mn TL olmuştur. Diğer faaliyetlerden net gelirler 2.181mn TL'yi göstermiştir. Geçen yılın aynı döneminde 2.070mn TL net gelir kaydedilmişti. Bu gelişmeler neticesinde faaliyet karı yıllık %52 oranında gerileyerek 2.606mn TL olarak kaydedilmiştir. 2Ç2024'de Şirket'in FAVÖK'ü 1.665mn TL olurken, geçen yılın aynı döneminde 4.312mn TL'lik FAVÖK kaydedilmişti. Bu dönemde Şirket, yatırım faaliyetlerinden 400mn TL gider kaydedilmiştir. Özkaynak yöntemiyle değerlenen yatırımlar ise 115mn TL'lik zarar oluşturmuştur. Finansman tarafında net giderler 1.788mn TL'yi göstermiştir. 647mn TL'lik parasal kazanç (2Ç2023 döneminde 656mn TL parasal kayıp) kaydedilmiştir. 371mn TL'lik vergi gideri sonrasında ve 249mn TL'lik azınlık payı eklendiğinde ana ortaklık net dönem karı 849mn TL'yi göstermiştir.

2. çeyrek karıyla beraber şirketin 6 aylık ana ortaklık net dönem zararı 1.859mn TL olurken, geçen yılın aynı döneminde Şirket tarafından 7.332mn TL ana ortaklık net dönem karı kaydedilmişti.

Tekfen Holding (TKFEN, Pozitif): 2024'ün 2. çeyrek finansallarına göre Tekfen'in ana ortaklık net dönem karı yıllık %157 oranında artarak 580mn TL olarak açıklanmıştır. Geçtiğimiz yılın aynı döneminde 226mn TL ana ortaklık net dönem karı açıklanmıştı. Satış gelirleri bir önceki yılın aynı dönemine göre %27,6 oranında azalarak 10.871mn TL'ye gerilerken, brüt kar %20 oranında azalarak 1.295mn TL olmuştur. Brüt kar marjı ise 1,1 puan artarak %11,9 olarak hesaplanmaktadır. Diğer taraftan operasyonel giderler %13,1 oranında azalarak 1.029mn TL olmuştur. Diğer faaliyet giderleri ise ağırlıklı olarak operasyonlardan kaynaklanan kur farkı giderleri kaynaklı 173mn TL'yi göstermiştir. Bu gelişmeler neticesinde faaliyet karı 93mn TL olarak kaydedilmiştir. Geçtiğimiz yılın aynı döneminde 507mn TL faaliyet zararı kaydedilmişti. 2Ç2024'de Şirket'in FAVÖK'ü ise geçtiğimiz yılın aynı dönemine göre %16,4 gerileyerek 813mn TL olmuştur. Bu dönemde Şirket, yatırım faaliyetlerinden 247mn TL gider kaydetmiştir. Özkaynak yöntemiyle değerlenen yatırımlar ise 32mn TL'lik zarar oluşturmuştur. Finansman tarafında net giderler 239mn TL'yi göstermiştir. 375mn TL'lik parasal kazanç (2Ç2023 döneminde 57mn TL parasal kayıp) kaydedilmiştir. 652mn TL'lik vergi geliri dahil edildiğinde 22mn TL'lik azınlık payı sonrası ana ortaklık net dönem karı 580mn TL'yi göstermiştir.

2. çeyrek karıyla beraber şirketin 6 aylık ana ortaklık net dönem karı 4mn TL olurken, geçen yılın aynı döneminde Şirket tarafından 1.825mn TL ana ortaklık net dönem zararı kaydedilmişti.

Anadolu Efes (AEFES, Nötr): Şirket'in %50,3 oranında iştiraki Coca-Cola İçecek %80 oranında hissesine sahip olduğu Anadolu Etap İçecek sermayesinin kalan %20'sine tekabül eden paylarının tamamını %78,6 oranında iştiraki AEP Anadolu Etap'tan 28mn USD ile bugün satın almış olup işlem bedeli nakden ve peşinen ödenmiştir.

Kocaer Çelik (KCAER, Sınırlı Pozitif): Şirket son 43 günde Amerika kıtası başta olmak üzere, MENA, Avrupa ve Türkiye'den ağırlıklı olarak katma değerli ürünlere yönelik toplam 92,8mn USD tutarında çelik profil siparişi almıştır.

Koza Altın (KOZAL, Nötr): Invictus Madencilik ile 09.09.2024 tarihinde yapılan Fesih Protokolüne istinaden 07.11.2022 tarihli sözleşmenin feshi ve Nevşehir ilindeki IV. Grup işletme ruhsatın Invictus Madencilik Sanayi'den tüm Rödovans hakları ile birlikte 800bin USD bedel karşılığı satın alınması konusunda anlaşma sağlanmış ve ruhsat satın alınmıştır.

Oba Makarnacılık (OBAMS, Nötr): Abu Dhabi Borsası (ADX), S&P Turkiye Shariah Liquid 35/20 Capped Endeksi'ne Şirket'i ekledi.

Türk Hava Yolları (THYAO, Sınırlı Pozitif): Şirket'in uçak bakım ve onarım şirketi THY Teknik, Endonezya'nın bayrak taşıyıcı hava yolu şirketi "Garuda Indonesia" ile komponent ikame ve bakım anlaşması imzaladı."