Yatırımlarda 2025 stratejisi 2025’te dengeli fon portföyleri yatırımcıyı koruyacak

2024 yılında TCMB’nin gerçekleştirdiği faiz artırımlarıyla beraber yatırımcının risk iştahı düşerken, likit fonlara ilgi arttı. 2024’ün para piyasası fonlarının yılı olduğunu söyleyen Hedef Portföy Genel Müdürü Niyazi Atasoy, 2025 beklentilerini de açıkladı. Atasoy, özellikle belirsizliklerin devam edebileceğini vurgulayarak fon portföylerinin dengeli bir dağılımla oluşturulması gerektiğini ifade etti.

Tarih: 13 Ocak 2025 16:34:07

2024’ün para piyasası fonlarının yılı olduğunu söyleyen Hedef Portföy Genel Müdürü Niyazi Atasoy, 2025 beklentilerini de açıkladı.

Para piyasası fonları 2024’ün kazandıranı oldu

Atasoy, "Yurt içi fon akımlarını incelediğimizde yıl boyunca 850 milyar TL üzerinde bir para girişi olan para piyasası fonları yüzde 60,7 bileşik getiriyle yılın en çok kazandıran fon grubu oldu. Para piyasası ve kısa vadeli serbest fonların toplam fon büyüklükleri 2025’in ilk günü itibariyle 1 trilyon 337 milyar TL’ye ulaştı.

2025 yılında makroekonomik düzelmenin devam etmesini, TL’de reel değerlenmenin süreceğini öngörüyoruz. Merkez Bankası’nın Aralık ayında politika faizini 250 baz puan indirmesiyle reel getiri bir miktar geri çekilse de TL varlıklar ilgi odağı olmaya devam edecek. Para piyasası fonlarının, yıllık perspektifte ortalama yüzde 40-45 nominal getirisiyle, kısa vadeli düşünen yatırımcılara istikrarlı bir reel getiri sunabileceğini düşünüyoruz. Özellikle Ocak 2025 itibarıyla açığa satışın kalkmasıyla, tekrar hisse yoğun arbitraj fonlarının mevduat üstü getiri sağlayabileceğini düşünüyoruz" dedi.

Hisse senedi fonları için en kötüsü geride kalmış olabilir

Atasoy'un açıklamalarında "Borsaya kote firmaların enflasyon muhasebesi uygulaması sonrası düşen kârlılıklarıyla 2024 yılında borsa daha az tercih edilen yatırım aracı oldu. Faiz indirimlerinin 2025 yılında da devam etme beklentisi, alternatif getiri maliyetinin düşmesiyle birlikte borsadaki şirketler için pozitif etki getirebilir ve böylece hisse senedi fonlarının da getirilerinin artmasına yol açabilir. Fakat reel getirinin yüksek kalması nedeniyle 2025 yılında, HJB Birinci Değişken fon gibi çoklu varlık perspektifiyle yönetilen değişken fonlar daha çok ön plana çıkabilir" ifadeleri yer aldı.

Döviz yatırımları için döviz fonları hâlâ cazip

Atasoy, şu değerlendirmelerde bulundu:

"2024’te döviz fonları 1 trilyon 335 milyar TL’nin üzerine çıktı. Burada ana katalizör KKM dönüşleri oldu. KKM dolar bazında 2024 Ocak’ta 79 milyar iken 2024 Aralık’ta 36 milyara kadar geri çekildi. Buradan çıkan para büyük oranda döviz serbest fonlarına gitti.

Öte yandan Fed’in daha temkinli adım atması olası senaryolar arasında ağır basıyor. Fed’in politikaları sonucu önümüzdeki yıl dolarda reel getirinin devam etmesini bekliyoruz. Bu da bir yıllık perspektifte yüzde 4-4,5 bandında nominal getiriye karşılık geliyor. Bu beklentiler ışığında döviz yatırımcılarının, döviz mevduatın üzerinde getiri sunan fonlara ilgisi devam edebilir. HP3 Lidya Döviz Serbest fonumuz stabil ve mevduat üstü getiri hedefiyle döviz yatırımlarında ön plana çıkmaya devam edecek."

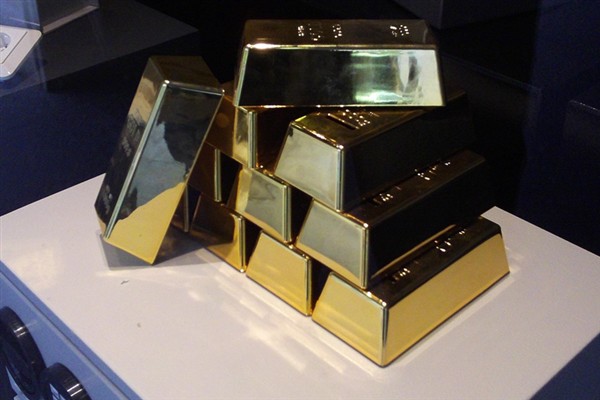

Portföylerde bir miktar altın mutlaka olmalı

Atasoy, "Kıymetli madenler tarafında ise; jeopolitik risklerin ve global enflasyona dair belirsizliklerin 2025 yılında da sürmesi bekleniyor. Bu nedenle güvenli liman yatırımı olan altının portföylerde tutulması gerekliliğini tekrarlıyoruz. HAM Altın Katılım fonumuz, çeşitli piyasalardaki altın ve altına dayalı menkul kıymetlerdeki yatırımlarıyla, fiziki altına göre daha yüksek bir getiri potansiyeli sunuyor." dedi.

Hibya Haber AjansıHaber Akışı